Estamos llegando al término de un ejercicio, época en la que

además del cierre contable de la información, aprovechamos

para realizar en la mayoría de las Personas Morales, un

inventario físico.

Fundamento para realizar el inventario La Ley del Impuesto Sobre la Renta (LISR) es la que nos indica la obligación de realizar ésta actividad en su artículo 76 Fracción IV, como parte del Capítulo IX De las Obligaciones de las Personas Morales, cuyo texto nos indica:

“Los contribuyentes que obtengan ingresos de los señalados en este Título, además de las obligaciones establecidas en otros artículos de esta Ley, tendrán las siguientes:

IV. Formular un estado de posición financiera y levantar

inventario de existencias a la fecha en que termine el ejercicio,

de acuerdo con las disposiciones reglamentarias respectivas.”

¿Qué funcionalidad tiene un inventario?

Un inventario sirve para contar los productos que se tienen y comparar las existencias

de forma física, con las que se tienen en el sistema informático o registros que se llevan

en la organización. En el momento de hacer dicho comparativo, se deberá observar que en el sistema se indique contra reportes: número de pizas, kilos toneladas, color, medida,

diámetro, precio, por mencionar sólo unos ejemplos. Además se debe llevar un registro de las adquisiciones efectuadas en el ejercicio, de materias primas, productos

semiterminados y terminados, así como aplicar lo dispuesto en este artículo, tanto para

efectos fiscales, como para efectos contables.

Para formular el estado de posición financiera a que se refiere el artículo 76, fracción IV

de la LISR, los contribuyentes deberán realizar un inventario físico total de existencias a la fecha en que se formule dicho estado. La práctica del inventario podrá anticiparse hasta el último día del mes anterior a la fecha de terminación del ejercicio o efectuarse mediante conteos físicos parciales durante el ejercicio. En ambos casos, deberá hacerse la corrección respectiva para determinar el saldo a la fecha de terminación referida.

Por lo que se refiere a los contribuyentes personas físicas que perciban ingresos por la

realización de actividades empresariales, para cumplir la obligación de formular el estado de posición financiera a que se refiere el artículo 110, fracción V de la LISR, levantarán un inventario físico total de existencias.

Cuando el contribuyente omita registrar adquisiciones en su Contabilidad y éstas fueran

determinadas por las autoridades fiscales, se presumirá que los bienes adquiridos y no

registrados, fueron enajenados y que el importe de la enajenación fue el que resulta de

las siguientes operaciones:

I. El importe determinado de adquisición, incluyendo el precio pactado y las

contribuciones, intereses, normales o moratorios, penas convencionales y cualquier otro

concepto que se hubiera pagado con motivo de la adquisición, se multiplica por el por

ciento de utilidad bruta con que opera el contribuyente.

II. La cantidad resultante se sumará al importe determinado de adquisición y la suma

será el valor de la enajenación.

El porciento de utilidad bruta se obtendrá de los datos contenidos en la Contabilidad del

contribuyente en el ejercicio de que se trate y se determinará dividiendo dicha utilidad

bruta entre el costo que determine o se le determine al contribuyente. Para los efectos de

lo previsto por esta fracción, el costo se determinará según los principios de contabilidad

generalmente aceptados. En el caso de que el costo no se pueda determinar se entenderá que la utilidad bruta es de 50%.

La presunción establecida en este Artículo no se aplicará cuando el contribuyente demuestre que la falta de registro de las adquisiciones fue motivada por caso fortuito o fuerza mayor.

El mismo procedimiento se seguirá para determinar el valor por enajenación de bienes

faltantes en inventarios. En este caso, si no pudiera determinarse el monto de la adquisición se considerará el que corresponda a bienes de la misma especie adquiridos por el contribuyente en el ejercicio de que se trate y en su defecto, el de mercado o el de avalúo.

Consideraciones para la realización de inventarios físicos Con el propósito de comprobar la correcta valuación de los inventarios físicos, deberá tenerse un programa de procedimientos a seguir, lo que hará eficiente la toma física del

inventario considerando lo siguiente:

Para tener una adecuada planeación para la realización de los inventarios físicos,

previamente se debe investigar la siguiente información básica: el número y

localización de los almacenes, bodegas u otros sitios donde existan mercancías

propiedad de la compañía, nombres de las personas responsables o depositarios y

fecha en que se realizarán los recuentos.

Con base en la información del punto anterior, se deberá establecer el alcance de las

pruebas, considerando invariablemente el resultado obtenido del estudio del control

interno, antes de llevar a cabo la totalidad de los productos y artículos que conforman

nuestro inventario.

Para lograr los objetivos establecidos, toda observación de inventarios físicos se debe

realizar aplicando los procedimientos descritos en el programa, verificando que dichos

procedimientos que la compañía aplicará son adecuados y en caso contrario, sugerir un

cambio. Es indispensable que previo al inventario, se obtenga, revise y evalúe el

instructivo elaborado por la compañía.

Las existencias de mercancías y/o materiales propiedad de la compañía en poder de

terceros, también serán consideradas por nosotros como parte del conteo del

Inventario.

CATEGORÍAS

Anexo 20

Contaduría & Tecnología

Contaduría Clásica

Contaduría Experimental

Investigación & Desarrollo

contable

Nómina Digital

ETIQUETAS

administración auditoría

CFDI CFDI 3.3 cierre fiscal

Comercio exterior

contabilidad

Las mercancías y/o materiales propiedad de terceros en poder de la compañía, se

deberá identificar para no ser considerada como parte de nuestra entidad, en caso de

que se quiera contar, deberá participar en ello personal de la compañía propietaria.

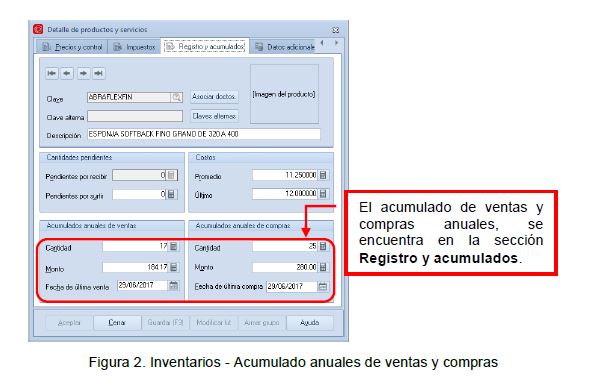

Con objeto de asegurarnos de que todas las compras y ventas han sido registradas en el

período apropiado y que reflejan los costos e ingresos del mismo, es indispensable controlar y revisar el corte de inventarios, es decir, anotar los folios de los últimos documentos expedidos antes del conteo, y los primeros después del mismo con que se controlan los movimientos de mercancías (salidas y/o embarques y entradas y/o recepción) incluyendo traspasos entre departamentos, para posteriormente verificar su registro correcto.

Las formas utilizadas (marbetes y/o listas) para anotar las unidades inventariadas

deben anotarse los folios para controlarse, con el propósito de asegurarnos que todo

lo contado sea incluido en la compilación final (corte de formas), verificando que no

existan cambios y obteniendo una explicación satisfactoria en el caso de alteraciones

y/o modificaciones observadas.

El indicio de algún problema para realizar el inventario, puede localizarse mediante el

examen de las tarjetas de almacén, listados, registros, etc., y otras investigaciones

que puedan detectar obsolescencia, lento movimiento, etc.

Con la finalidad de lograr un adecuado seguimiento antes, durante y después del

inventario, hasta su comparación y valuación final, es necesario que los datos que

contengan los papeles de trabajo tomados por el personal de la compañía, hayan sido

tomados con la mayor seriedad y responsabilidad posible, cuyos datos, en cuanto a folio

del marbete, unidades contadas, unidades de medida, código o claves y otros datos de

identificación, hayan sido anotados correctamente, además de lo más legible posible.

Importante el solicitar la firma de conformidad del empleado responsable de la toma

física de inventarios, así como de los participantes en un primer y segundo conteo.

Tener en todo momento presente la ubicación de un mismo producto, para que sea

contado de forma correcta, considerando que la colocación de los productos

depende del espacio que se va desocupando dentro del o los almacenes, es decir,

cuando nuestras mercancías y productos se localicen en distintas partes de la planta o

fuera de ésta, se debe tener plenamente identificada su ubicación e ir haciendo “conteos

parciales”, de éste producto y continuar con el inventario del almacén o pasillo donde

nos encontramos en ese momento por ejemplo, con el propósito de optimizar tiempos.

Parte fundamental para asegurar el logro del objetivo de nuestra prueba, es dedicar

más tiempo a la observación del adecuado cumplimiento de los procedimientos

establecidos por la compañía, así como al control interno, en lugar de efectuar

recuentos extensos por reprocesos o terceros conteos.

La determinación de materiales y mercancías en mal estado, de lento movimiento y

obsoletos es de suma importancia. Esto permitirá verificar la suficiencia de la

estimación registrada. La identificación de este tipo de inventarios puede efectuarse

antes y durante la toma física por medio de:

a. Revisión de tarjetas de almacén, tarjetas de costos y comparación de listados

de inventarios mensuales de artículos, examinando las partidas con poco

movimiento, materiales usados en productos fuera de línea o descontinuados y

otros.

b. Pláticas con almacenistas y personal que está colaborando en el recuento;

observación de materiales con tarjetas de inventarios anteriores, deterioro físico,

oxidación, polvo, artículos localizados en áreas de difícil acceso, etc.

Antes de finalizar el inventario y con el propósito de que se incluyan todas y

únicamente las existencias propiedad de la compañía deberá asegurarse de:

a. Que todas las existencias fueron contadas.

b. Que existió un control de movimientos de materiales durante la toma de

inventario, mediante el corte adecuado de documentación y utilización de

prácticas como marcar “antes de inventarios” o “después de inventario”, según el

caso, sobre la documentación de recepción y embarque.

c. Identificación y separación física de mercancías propiedad de terceros tales

como mercancías recibidas en depósito, a consignación, a vistas o facturadas

Contabilidad Electrónica

Contaduría contribuyentes

Declaración anual economía

emprendedores

empresas

facturación electrónica

finanzas fiscal

gobierno Herramientas

impuestos IMSS ISR IVA

laboral leyes negocios

NIF normas nómina

obligaciones

fiscales outsourcing

Personas físicas personas

morales Programas PTU pymes

recursos humanos Reforma

Fiscal RIFSAT

tecnología TI

trabajadores trabajo

trámites fiscales pendientes de entregar, con objeto de que se excluyan en la valuación.

El estudio de los controles establecidos por la compañía para este tipo de artículos

y la investigación con el personal de la empresa nos ayudará a comprobar esto.

Al finalizar la toma física de inventarios, se debe elaborar una cédula o memorándum

a manera de minuta, con el propósito de evaluar los procedimientos aplicados en la

toma de inventarios y cuando sea aplicable anotar las desviaciones y recomendaciones

sobre lo observado, en caso que así se requiera, realizar ajustes al inventario, firmando

todas las personas involucradas de enteradas y que se encuentran de acuerdo con ello.

Cabe mencionar que la efectividad de los procedimientos y de los controles internosejercidos por las compañías, ayudará día a día a tener un control adecuado de todos aquellos que se disponen para venta.

Como se observa, son varios puntos a considerar en el momento de realizar nuestros

inventarios, el aplicarlos nos llevará a realizarlo de una manera adecuada y eficiente.

entregará cuando se pague el dividendo o utilidad.

Síguenos en Facebook

Se recomienda realizar este proceso a partir del 01 de enero del 2019, si tú decides realizarlo desde ahora será necesario cancelar tus recibos de todo el periodo 2018 y volver a timbrar tus recibos con este nuevo cambio.

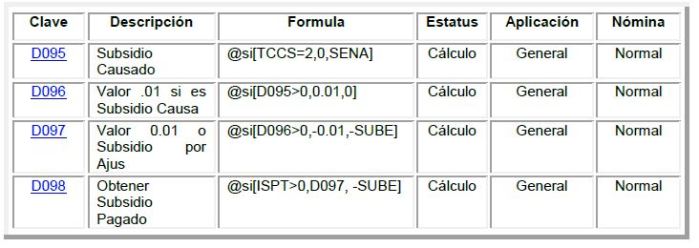

Se recomienda realizar este proceso a partir del 01 de enero del 2019, si tú decides realizarlo desde ahora será necesario cancelar tus recibos de todo el periodo 2018 y volver a timbrar tus recibos con este nuevo cambio. Da de alta deducciones

Da de alta deducciones Menú Nómina/ Percepciones y deducciones

Menú Nómina/ Percepciones y deducciones

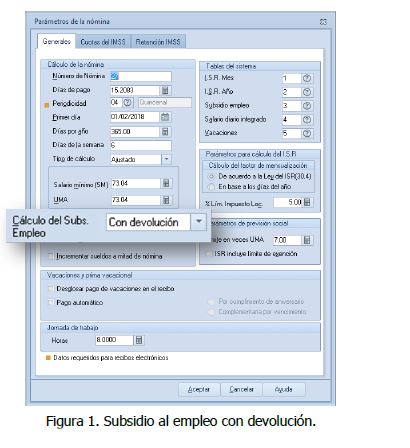

Configura subsidio al empleo

Configura subsidio al empleo Menú Nómina/ Parámetros de la nómina

Menú Nómina/ Parámetros de la nómina

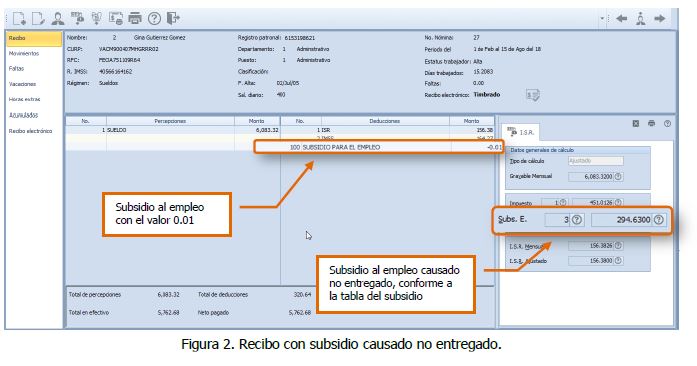

Revisa y emite el recibo del trabajador

Revisa y emite el recibo del trabajador Menú Nómina/ Nómina del trabajador

Menú Nómina/ Nómina del trabajador

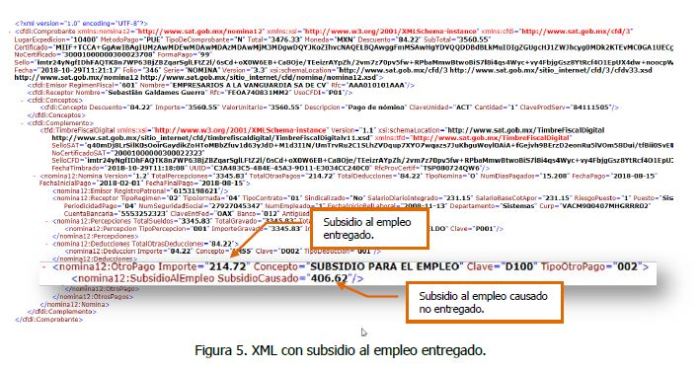

Menú Nomina/ Recibos electrónicos da clic Extraer un CFDI

Menú Nomina/ Recibos electrónicos da clic Extraer un CFDI

A continuación, se muestra un ejemplo de un trabajador con Subsidio efectivamente entregado al trabajador:

A continuación, se muestra un ejemplo de un trabajador con Subsidio efectivamente entregado al trabajador:

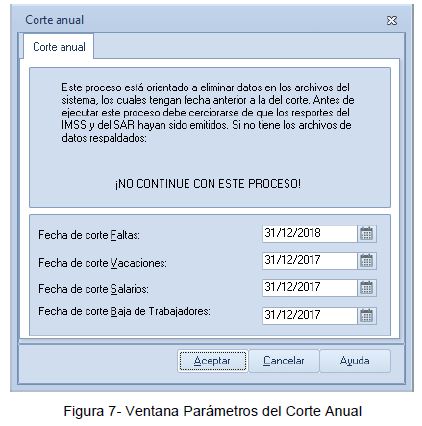

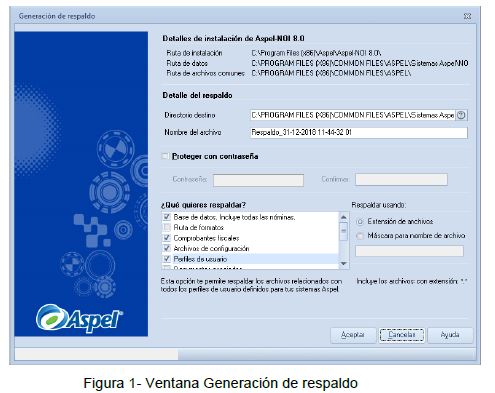

Menú Configuración / Respaldar / Respaldar

Menú Configuración / Respaldar / Respaldar e indica la carpeta donde se realizara el resguardo de tu respaldo por omisión el sismtema indica la ruta DAC.

e indica la carpeta donde se realizara el resguardo de tu respaldo por omisión el sismtema indica la ruta DAC.

, de lo contrario este

, de lo contrario este

Cuando se manejan nóminas semanales, deberá realizar la configuración manual. Para ello te invitamos a consultar el documento N002.Configura tu calendario en Aspel-NOI 8.0 (nóminas semanales) en nuestra base de conocimiento.

Cuando se manejan nóminas semanales, deberá realizar la configuración manual. Para ello te invitamos a consultar el documento N002.Configura tu calendario en Aspel-NOI 8.0 (nóminas semanales) en nuestra base de conocimiento.