En este Re-instalable se incluyen mejoras al sistema, mismas que se detallan a

continuación:

Al generar una nueva Base de Datos en la

ventana de Configuración de folios se agrega el

campo “Notas de crédito”,

Se agrega la opción “Notas de crédito” para la configuración de series fiscales dentro de Factura electrónica / Configuración de comprobantes.

En Ventas / Por documento se agrega la pestaña “Notas de crédito”

A partir de este reinstalable, se agregan los conceptos de tipo “Abono” para las cuentas

por cobrar de nota de crédito:

· 1001 – Nota cred. x apl. : Este concepto se utilizara, cuando se

genere una nota de crédito directa.

· 1002 – Nota de crédito: Este concepto se utilizara, cuando se

genere una nota de crédito enlazada.

Se realizara la modificación de los conceptos de los documentos de tipo “Devolución” quefueron emitidos en versiones/reinstalables anteriores, cuando se generare la actualización a este reinstalable y se ejecute la reestructuración quedando de la siguiente manera:

· 8 – Nota dev. x apl. : Se actualizara a este concepto, cuando se

haya generado una devolución directa.

· 12 – Nota devolución: Se actualizara a este concepto, cuando se haya generado una devolución enlazada.

En ventas se agrega la consulta de documentos de “Notas de crédito”.

Para la generación de Notas de crédito, se podrán utilizar folios impresos y digitales y

solo se podrán utilizar productos de tipo “Servicio”. Considerando los siguientes puntos:

· Antes de generar la nota de crédito es necesario que el

cliente configure el servicio que utilizara con la siguiente información fiscal:

Clave SAT: 84111506 – Servicios de facturación.

Unidad de medida: ACT – Actividad

Debido a la integración del documento notas de crédito no se tendrá que ejecutar el

diagnóstico y recuperación desde control de archivos, ya que el proceso de restructuración de la base lo genera al hacer la actualización del reinstalable.

Se agrega el parámetro “Póliza en línea de notas de crédito” para la generación de

pólizas de la interfaz SAE- COI.

Se agrega el tipo de póliza “Descuentos sobre ventas”, para la generación de pólizas

fuera de línea de notas de crédito, la cual se puede configurar desde Herramientas |

Contabilización | Listado de pólizas generadas en Aspel-SAE | Interface Aspel-

COI.

Se podrá activar el Parámetro “Incluir campos CFDI´s en contabilidad electrónica”

para incluir los XML de las notas de crédito generadas.

En la ruta: Estadísticas | Administrador de estadísticas, sobre el “Asistente para la

generación de estadísticas [Ventas]” se agregan los campos de acumulados

· Monto en nota de crédito

· Unidades en nota de crédito

· Impuestos1 en nota de crédito

· Impuestos2 en nota de crédito

· Impuestos3 en nota de crédito

· Impuestos4 en nota de crédito

· Descuento en nota de crédito

Se agrega el parámetro “Notas de crédito” en el apartado

“Considerar” para que en la emisión de los reportes:

o Pagos de comisiones

o Sobre total de facturas.

o Sobre pagos a facturas.

o Por cliente.

o Por producto.

Se agrega el botón de “Recepción de pagos multidocumento” en el alta de

comprobantes fiscales digitales con complemento de pagos (Comprobante de pagos).

A partir de este reinstalable se podrá generar la reimpresión y reenvió de comprobantes de pago, mediante el botón “Imprimir comprobantes de pago.

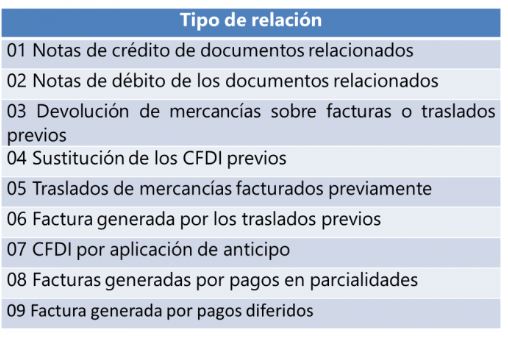

Cancelaciones fiscales de documentos digitales 3.3

A partir del Re-instalable 19 se modifica el proceso de cancelación fiscal de documentos digitales, con el cual se habilita a los contribuyentes receptores del CFDI para que sean informados de dicha cancelación y estén en posibilidad de aceptarla o rechazarla, generándose los siguientes cambios en el sistema.

En Configuración | Parámetros del sistema | Factura electrónica | Configuración

de comprobantes | Servicio de cancelación, se modifica el parámetro “Realizar la

cancelación fiscal inmediatamente después de la administrativa”, por “Cancelación administrativa sin enviar notificación al SAT”, el cual solo podrá

ser habilitado cuando no se configure un “Servicio de cancelación” en el sistema.

Además si el usuario ya tiene configurado un servicio de

cancelación, podrá restablecerlo, seleccionando el campo en

blanco del proveedor en el apartado “Datos del servicio” del

servicio de cancelación, ya que anteriormente no era posible

restablecer dicha información.

Se podrá generar la cancelación administrativa sin antes realizar la cancelación fiscal del documento, esto mediante el botón “Cancelar (Alt + Del)”, Mostrándose el mensaje de

información “Cancelado administrativamente sin acuse”. y estableciéndose en la

columna “Respuesta de cancelación” el estatus “Cancelado administrativamente

sin acuse”.

Se modifica el botón “Notifica cancelación” por “Verifica cancelación (Ctrl+Alt+N)”

para poder generar el proceso de verificación del estatus de cancelación fiscal de

documentos.

Si no se tiene habilitado el servicio de cancelación al presionar “Verifica cancelación” se

mostrara el mensaje de advertencia:

Se agrega la columna “Respuesta de cancelación” en la consulta de documentos

digitales, dicha columna se llenara con la respuesta de cancelación que el PAC envié al

usuario. Esta columna no es integrada automáticamente a la consulta de documentos, por lo que deberá habilitarse mediante los campos del documento.

Los estatus que se mostraran en la columna Respuesta de Cancelación en la consulta de

documentos digitales son:

· Cancelado sin autorización

· En espera de aprobación

· Cancelado autorizado

· Solicitud rechazada

· Cancelado plazo vencido

· Cancelado administrativamente sin acuse

En la consulta de dichos documentos se modifica el nombre de la columna “Es factura digital” por “Factura digital”, en donde se mostraran los siguientes estatus sobre los documentos

digitales:

o Timbrado

o Cancelado

o Pend. Autorización.

o No cancelable.

Formas de cancelación:

· Botón “Cancelar (Alt+Del)”

Al presionar este botón se cancelaran fiscalmente y administrativamente los documentos si no requieren aceptación por parte del receptor. En caso de requerir aceptación, no se

cancelara el documento administrativamente y mantendrá el estatus “Original” o

“Emitido” y se podrá generar la Cancelación administrativa sin enviar la notificación al

SAT”, cuando no se configure el servicio de cancelación en los parámetros del sistema.

· Botón “Verifica cancelación (Ctrl+Alt+N)”

Al presionar este botón se cancelaran fiscalmente y administrativamente los documentos si no requieren aceptación por parte del receptor, no se mostrara la consulta del documento y en caso de requerir aceptación, no se cancelara el documento administrativamente manteniendo el estatus “Original” o “Emitido” hasta que el receptor del documento acepte o rechace la solicitud de cancelación.

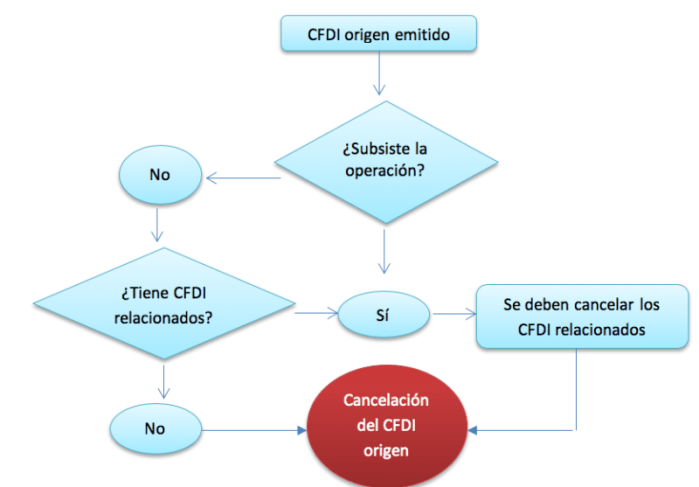

Casos de cancelación de documentos 3.3

Para realizar las cancelaciones el sistema realizara validaciones:

o Si cuenta con UUID relacionados de comprobantes de pagos o CFDIs de egresos.

o Si no tiene CFDI relacionados y está dentro de las excepciones se realizará el proceso sin pedir autorización.

o En caso de ser CFDI mayor a $5000 y es posterior a 72 horas de emisión se tiene que pedir autorizacion al receptor.

o Se enviará una solicitud al receptor, el sistema estará en espera de la respuesta por parte del receptor.

o Si aceptan la cancelación o el tiempo de respuesta venció se realizará la cancelación y el sistema entregará el acuse de cancelación tradicional.

· Cancelado sin autorización: Cuando se genere la

cancelación de un documento que no requiera

autorización por parte del receptor se mostrara el

mensaje de advertencia

· En espera de aprobación: Cuando se genere la

cancelación de un documento que requiera

autorización se mostrara el mensaje de advertencia

· Además se mostrara un mensaje de información

indicando si se desea emitir el reporte de “Emisión

de acuse de solicitud de cancelación”. Al

presionar “Si” se emitirá dicho reporte y podrá ser

enviado por correo electrónico al cliente el PDF y XML generados.

· Cancelado autorizado: Cuando el usuario

receptor autorice la cancelación del documento, se

mostrara el mensaje de advertencia “Cancelado

autorizado”. Se generara también la cancelación

administrativa del documento.

· Solicitud rechazada: Cuando el usuario receptor

no autorice la cancelación del documento, se

mostrara el mensaje de advertencia “Solicitud

rechazada” y no se realizara la cancelación

administrativa del documento. Sin embargo el

usuario podrá solicitar nuevamente la cancelación

del documento mediante los botones “Cancelar” o

“Verifica cancelación”.

· Cancelado plazo vencido: Cuando el receptor no

apruebe o rechace la cancelación del documento

durante los 3 días posteriores a la solicitud de

cancelación, al volver a presionar el botón

“Verifica cancelación” se mostrara el mensaje de

advertencia: “Cancelado plazo vencido”

· No cancelable: Cuando el documento que se

intenta cancelar tiene documentos relacionados

“hijos” se mostrara el mensaje de advertencia:

Para mayor información consulta: http://www.aspel.com.mx/cancelacionsinaceptacion

Se integran permisos y configuración de Folios en Perfiles para la generación de

Comprobantes de pago y Notas de crédito

Se agregan los reportes de notas de crédito:

· Detallado de notas de crédito(detallado).qr2

· Emisión CFDi de notas de crédito (Inglés)

V33.qr2

· Emisión CFDi de notas de crédito (Inglés).qr2

· Emisión CFDi de notas de crédito V33.qr2

· Emisión CFDi de notas de crédito.qr2

· Emisión de acuse de cancelación de CFDI de

notas de crédito.qr2

· Emisión de notas de crédito impresas para

facturas (Inglés).qr2

· Emisión de notas de crédito impresas para

facturas.qr2

· Emisión de notas de crédito para

facturas(Inglés).qr2

· Emisión de notas de crédito para facturas.qr2

· Resumen de notas de crédito(facturas).qr2

Se realiza importación de Facturas con él parámetro desactivado “No. afectar doctos. de vta. por cambio de info. del cliente”. Id 7875

Cuando se genere el proceso de “Crear archivo de estadísticas”, se restablecerán las

estadísticas con el perfil que se ingresó Id 7878

Se realiza la generación de compras con productos que manejen factor de conversión. 7832

Generación de documentos digitales con manejo de IEPS. Id relacionados 7827, 7734,7731.

Generación de documentos Multimoneda con conversión de montos de comisiones. Id 7743

No se registrara triplicidad en él timbrado de documentos digitales. Id 7741

Generación de proceso de Importación con documentos Multimoneda. Id relacionados 7739, 7733,7271, 7270.

Se mostraran los datos RFC receptor, Serie y Folio, Fecha de Emisión y Monto

Total en el cuerpo del correo cuando se realice el reenvió de documentos desde

facturación WEB Id 7790.

Generación de documentos de venta con kits de productos. Id 7703

Se mostraran las mismas cantidades de los impuestos en el PDF, XML y montos del

sistema. Id relacionados 7693, 7629.

Se establecerá la forma de pago con la cual fue pagada la nota de venta, cuando se

genere el proceso de Facturación Web. Id 7613.

Generación de timbrado de documentos Multimoneda. Id 7610

Reenvió y reimpresión de Comprobantes de Pago. Id relacionados 7594, 7181.

Generación de consultas Variables aplicando filtros. Id 6877.

Generación de facturas enlazadas a Pedidos con lotes, pedimentos y números de serie Id 7501.

Siguenos: Facebook