Con la entrada en vigor del artículo 69-B del Código Fiscal de

la Federación (CFF) en 2014, nace el concepto de “operaciones inexistentes”.

El CFF en el artículo 69-B establece que una operación se presume inexistente cuando:

1. Se detecte que un contribuyente ha emitido CFDI sin contar con activos, personal,

infraestructura o capacidad material, directa o indirectamente, para prestar los

servicios o producir, comercializar o entregar los bienes que amparan tales

comprobantes, o bien

2. Cuando dichos contribuyentes se encuentren no localizados.

Ahora bien, para llegar a esta conclusión – es decir, de considerar que la operación es

inexistente – se debe seguir un procedimiento, a través del cual el contribuyente que

emite el CFDI debe desvirtuar la presunción hecha por la autoridad tributaria (SAT),

proporcionando elementos que demuestren que, si cuenta con activos, personal,

infraestructura, etc. que como el mismo CFF señala pueden ser directos o de forma indirecta; así como que si haya llevado a cabo el servicio, comercialización, etc.

Pasado este procedimiento, si el SAT considera que el contribuyente que emitió el CFDI no demuestra y aporta las pruebas suficientes para desvirtuar que la operación es

inexistente, sus datos serían agregados a un listado que se publicará en el Diario Oficial

de la Federación y en la página de Internet del Servicio de Administración Tributaria, lo que quiere decir que dicho contribuyente se encuentran definitivamente en la situación a que se refiere el primer párrafo del artículo que nos ocupa, es decir, que la operación es inexistente. A estos contribuyentes se les ha denominado EFOS (Empresas que Facturan Operaciones Simuladas).

La consecuencia inmediata de la publicación anterior, de estos contribuyentes, es:

“Los efectos de la publicación de este listado serán considerar,

con efectos generales, que las operaciones contenidas en los

comprobantes fiscales expedidos por el contribuyente en

cuestión no producen ni produjeron efecto fiscal alguno.”

Es decir que la EFOS no debería considerar como un ingreso acumulable el importe

amparado de aquellos comprobantes que hayan sido motivo de su publicación, y

tampoco un acto gravado para efectos de la Ley del Impuesto al valor Agregado.

¿Cuál es el efecto para los contribuyentes que obtienen un CFDI de un contribuyente que

está listado en el Diario Oficial de la Federación, según lo dispuesto en el artículo 69-B?

El mismo artículo 69-B señala al respecto lo siguiente:

“Las personas físicas o morales que hayan dado cualquier efecto

fiscal a los comprobantes fiscales expedidos por un contribuyente incluido en el listado a que se refiere el párrafo cuarto de este artículo, contarán con treinta días siguientes al de la citada publicación para acreditar ante la propia autoridad, que efectivamente adquirieron los bienes o recibieron los servicios que amparan los citados comprobantes fiscales, o bien procederán en el mismo plazo a corregir su situación fiscal, mediante la declaración o declaraciones complementarias que

correspondan, mismas que deberán presentar en términos de

este Código.“

De lo anterior se desprende que los contribuyentes que tengan comprobantes de una EFOS – según el SAT – deberán:

1. Demostrar que efectivamente adquirieron los bienes o recibieron los servicios que

amparan los comprobantes, o

2. Corregir su situación fiscal mediante declaración complementaria.

Aquí es importante resaltar que, no obstante que muchas empresas tienen políticas para

selección de proveedores – que de alguna forma verifican su integridad – es posible que

éstos puedan estar listados en la publicación del SAT, en virtud de que por alguna razón el SAT considere que el proveedor (EFOS) no demostró contar con activos, infraestructura, etc., o no fue localizado, según los criterios del SAT.

¿Deberían las empresas verificar de forma continua que sus proveedores no estén listados en la publicación del SAT para asegurarse que están en el supuesto del artículo 69- B del CFF?

La respuesta a esta pregunta, sin duda es sí, ya que de no hacerlo se podría estar en el

supuesto de ser una “Empresa que Deduce Operaciones Simuladas” (EDOS), sin tener

conocimiento, lo cual si bien es un tema de interminable discusión, el hecho es que si el SAT observa que no obstante contamos con comprobantes de una EFOS y no acreditamos

haber adquirido los bienes o servicios o no corregimos nuestra situación fiscal en el

plazo de 30 días posteriores a la publicación de la EFOS, desconociendo los efectos de

dichos comprobantes, procedería a determinar un crédito fiscal.

Se acompaña el último párrafo del artículo que nos ocupa, el cual establece lo descrito en

este párrafo:

“En caso de que la autoridad fiscal, en uso de sus facultades de

comprobación, detecte que una persona física o moral no

acreditó la efectiva prestación del servicio o adquisición de los

bienes, o no corrigió su situación fiscal, en los términos que

prevé el párrafo anterior, determinará el o los créditos fiscales

que correspondan. Asimismo, las operaciones amparadas en los

comprobantes fiscales antes señalados se considerarán como

actos o contratos simulados para efecto de los delitos previstos

en este Código.”

Como se desprende del párrafo transcrito, las operaciones amparadas con comprobantes fiscales de una EFOS, se considera un acto simulado para efectos del CFF; al respecto el artículo 109, fracción IV del CFF establece que se sancionará con las mismas penas del delito de defraudación, a quien simule uno o más actos o contratos obteniendo un beneficio indebido en perjuicio del fisco federal.

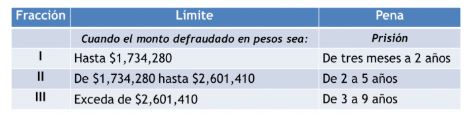

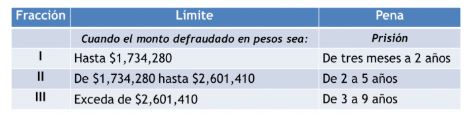

Por su parte el artículo 108 del CFF establece que el delito de defraudación fiscal se

sancionará con penas, como las siguientes:

Consideraciones adicionales

Cuando no se pueda determinar el monto de lo defraudado, la pena será de tres meses a seis años de prisión.

Si el monto de lo defraudado es restituido de manera inmediata en una sola exhibición, la pena aplicable podrá atenuarse hasta en un cincuenta por ciento.

Conclusiones

Como se puede observar, la falta de un control en nuestras empresas, para identificar aquellas operaciones amparadas con CFDI de contribuyentes que estén listados en el

Diario Oficial con base en lo establecido en el artículo 69-B del CFF (EFOS), puede tener consecuencias como:

1. Desconocer los efectos fiscales amparados en los mismos, y pagar los impuestos

correspondientes,

2. Imposición de créditos fiscales, y

3. Presunción de simulación de actos que se castiga con prisión.

Es por lo anterior, que sugerimos implementar en nuestras empresas una medida de control – política – que nos permita vigilar que nuestras operaciones no se ubiquen en estos supuestos y que nos pueda considerar como EDOS debido a la contingencia que esto conlleva.

Síguenos en Facebook