La mayoría de la gente ahora está de acuerdo en que la nube tiene convertirse en un elemento central de cualquier empresa estrategia tecnológica. De hecho, en los últimos pocos años hemos visto la conversación alrededor adopción de la nube pasar de «si» a «cuando» y cómo.» Sin embargo, sigue siendo uno de los cambios más disruptivos en computación en años, y vale la pena revisar lo que hace que el Nube tan convincente para la TI empresarial.

Su propuesta de valor es muy variada, y va desde ahorros de costos significativos a un costo tradicional. enfoque del centro de datos, a la capacidad de construir rápidamente, robusto y resistente aplicaciones que pueden escalarse como picos de tráfico y escalar como retrocede. Informática empresarial antes de la nube Durante casi medio siglo, la economía de la informática empresarial se mantuvo relativamente constante. Empresas compradas computacion equipos y software de los proveedores y los alojó en su Centros de datos propios. Las computadoras eran como cualquier otro gasto de capital: una compra única (generalmente grande) seguida de varios años de depreciación. A medida que las empresas crecieron, también lo hizo el número de centros de datos, para varios razones.

A menudo, a medida que se construían nuevas instalaciones o plantas, se Centro de computación se construiría cerca. A medida que crecieron en otros países, se requeriría un centro de datos en esa ubicación tanto para razones técnicas (para reducir los costos de red) y quizás también Cumplir con la normativa local. Y, finalmente, a medida que la informática se convirtió. Misión crítica para las operaciones del negocio, nuevos centros de datos. Fueron construidos únicamente para soportar la continuidad del negocio y el desastre. requisitos de recuperación

Para el CIO, toda esta expansión significó una organización de TI que tal vez abarcó todo el mundo, pero también

uno que requería un gran número de personas capacitadas para mantener todos los sistemas. No era Es raro que un tercio del personal de TI se dedicara a las «operaciones», es decir, mantener el centros de datos; adquisición de nuevo hardware; Despliegue de nuevos servidores, software y retiro de hardware depreciado; administración de redes; Asegurando que los parches de software del sistema fueron aplicados en

una manera oportuna; depuración de bucles de enrutador; y otras cuestiones arcanas similares.

Además, la mayoría de los CIO entendieron intuitivamente que, entonces como ahora, la demanda de aplicaciones empresariales

Es, en general, estacional. Sistemas de Planificación de Recursos Empresariales (ERP) que gestionan las empresas.

El libro mayor está bajo el uso más intenso hacia el final del trimestre y el final del año fiscal.

Los sistemas de gestión del rendimiento para las revisiones de los empleados son los más utilizados durante la revisión .

Período pero están prácticamente inactivos durante el resto del año. Muchos gerentes de TI tenían «reglas de oro» para compre tres o cuatro veces la cantidad de hardware que se espera para la carga, para garantizar que Las aplicaciones nunca fallaron durante el uso máximo.

Por supuesto, la consecuencia fue que la utilización promedio de la CPU en el centro de datos fue, sorprendentemente, a veces en un solo dígito. La virtualización (poner múltiples cargas de trabajo en un solo servidor) fue un poco distancia en la mejora de la utilización, pero en general se mantuvo baja, lo que sugiere que el dinero estaba siendo

desperdiciado en activos de TI que todavía no se estaban utilizando plenamente.

Entre el personal de operaciones, la administración de equipos de capital y el mantenimiento del software, un equipo de TI.

El departamento podría gastar fácilmente el 80 por ciento o más de su presupuesto, con solo una pequeña cantidad restante para la innovación. No es de extrañar, entonces, que los CEO y CFO buscaron constantemente formas de recortar la TI presupuesto, dado que cualquier dinero desembolsado a TI era generalmente dinero perdido para hacer crecer el negocio.

Algo tenía que cambiar.

Economia de la nube Poco después del cambio de siglo, varios proveedores de tecnología comenzaron a ofrecer servicios de computación, en efecto para el alquiler, el nacimiento de la nube. Pronto se hizo evidente que este modelo rindió importantes.

Ventajas para clientes empresariales.

En la computación en la nube, las empresas pagan por lo que usan, como lo harían con un proveedor de telecomunicaciones. Si la demanda disminuye y ya no necesita capacidad, puede apagar los sistemas y no está cargado. Este modelo simple contrasta con el modelo tradicional de capital intensivo de La computación empresarial recién descrita.

La nube, al estar basada en suscripciones, es un modelo de gastos operativos. En la nube, la informática se convierte en Un servicio por el cual a los clientes se les cobra un cargo mensual. Al igual que otros servicios de este tipo, se mide por uso. Cuantos más recursos de cómputo, red y almacenamiento utilice, mayor será la factura. Por supuesto,

lo contrario también es cierto: cuanto menos use, menos se le cobrará. De hecho, la mayoría de las organizaciones de TI encuentran amplias variaciones en la utilización del sistema: algunas aplicaciones (por ejemplo, compras minoristas) son estacionales; otro

las aplicaciones (por ejemplo, las aplicaciones de entrenamiento) se ejecutan durante un corto período de tiempo antes de ser cerradas; otros son simplemente impredecibles. La nube aborda esta variabilidad, como se ilustra en la Figura 1-1, perfectamente por

Es el modelo de «paga por lo que usas».

Pero hay más que eso. Operar en la nube libera a las empresas de las tareas mundanas del sistema.

copias de seguridad, mantenimiento de red, parches y actualizaciones de software, ya que el proveedor de la nube puede Manejar estas tareas en su totalidad. El proveedor de la nube a su vez está fuertemente incentivado a utilizar y, en muchos casos, pionero en buenas prácticas para el mantenimiento del sistema; Los beneficios se pasan a la

cliente.

Además, los proveedores de nube como Microsoft pueden lograr economías de escala comprando hardware en masa masiva, decenas de miles de servidores a la vez, por ejemplo. Centros de datos muy grandes que alojan.

Las nubes públicas también pueden lograr economías en la compra de otros recursos; los centros de datos en la nube pagan sólo una Cuarta parte del costo promedio de la electricidad en los Estados Unidos. En muchos casos, los centros de datos en la nube toman aprovechamiento de las energías renovables locales; por ejemplo, el centro de datos de Microsoft en Quincy, Washington, es ubicados cerca de una instalación hidroeléctrica, y otros centros de datos utilizan electricidad generada por el viento, así como otras fuentes verdes.

siguenos portalcade.com

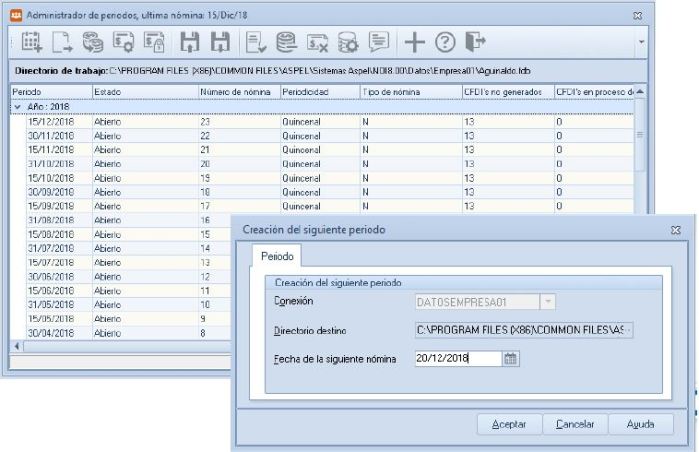

Menú Archivo / Administrador de periodos / Crear nuevo periodo

Menú Archivo / Administrador de periodos / Crear nuevo periodo

La fecha de pago de aguinaldo no deberá coincidir con la fecha de pago de nómina normal.

La fecha de pago de aguinaldo no deberá coincidir con la fecha de pago de nómina normal.

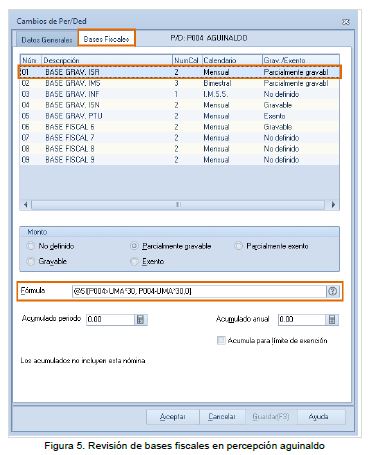

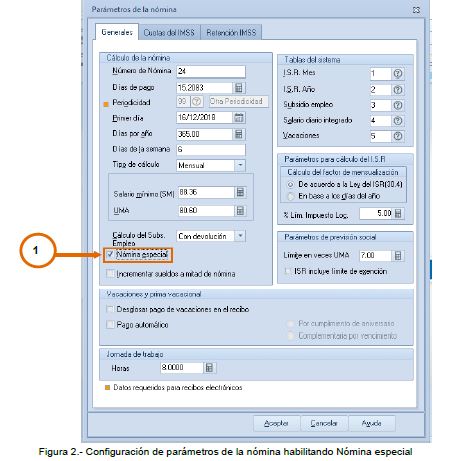

/ Modificar percepción Aguinaldo Pestaña Datos Generales

/ Modificar percepción Aguinaldo Pestaña Datos Generales / Aplicación General y Nómina Especial

/ Aplicación General y Nómina Especial